CUỘC SĂN LÙNG CÁC KHOẢN ĐẦU TƯ THAY THẾ THỰC SỰ – TỪ NUÔI CÁ SẤU ĐẾN BÊ TÔNG

Khi các hình thức tài sản truyền thống ngày càng có sự tương quan cao, các nhà đầu tư giàu có tìm đến những lựa chọn kỳ lạ. Trong những vùng đất ngập nước nóng ẩm của miền Nam Hoa Kỳ, bạn sẽ tìm thấy mật độ trang trại cá sấu cao nhất đất nước. Một số trang trại có hơn 100.000 con cá sấu, có thể dài hơn 12 feet và nặng đến nửa tấn. Hầu hết chúng sẽ trở thành túi xách và dây đeo đồng hồ xa xỉ.

Không phải ai cũng nghĩ đến việc đầu tư vào trang trại cá sấu, nhưng có một thời gian, Chris Heller đã cân nhắc đầu tư 10 triệu USD vào một trang trại ở Georgia. Là đồng sáng lập của Cordillera Investment Partners, nhiệm vụ của ông là tìm những khoản đầu tư “không tương quan” để bảo vệ danh mục đầu tư của khách hàng.

Cuối cùng, việc nuôi cá sấu quá lạ lẫm đối với Heller. Nhưng bất cứ thứ gì có thể mang lại lợi nhuận đầu tư tốt mà không theo dõi các thị trường cổ phiếu và trái phiếu công khai đều có ý nghĩa đối với các danh mục đầu tư cần đa dạng hóa. Và có rất nhiều nhu cầu từ khách hàng của Heller.

Chiến Lược Đa Dạng Hóa Đầu Tư

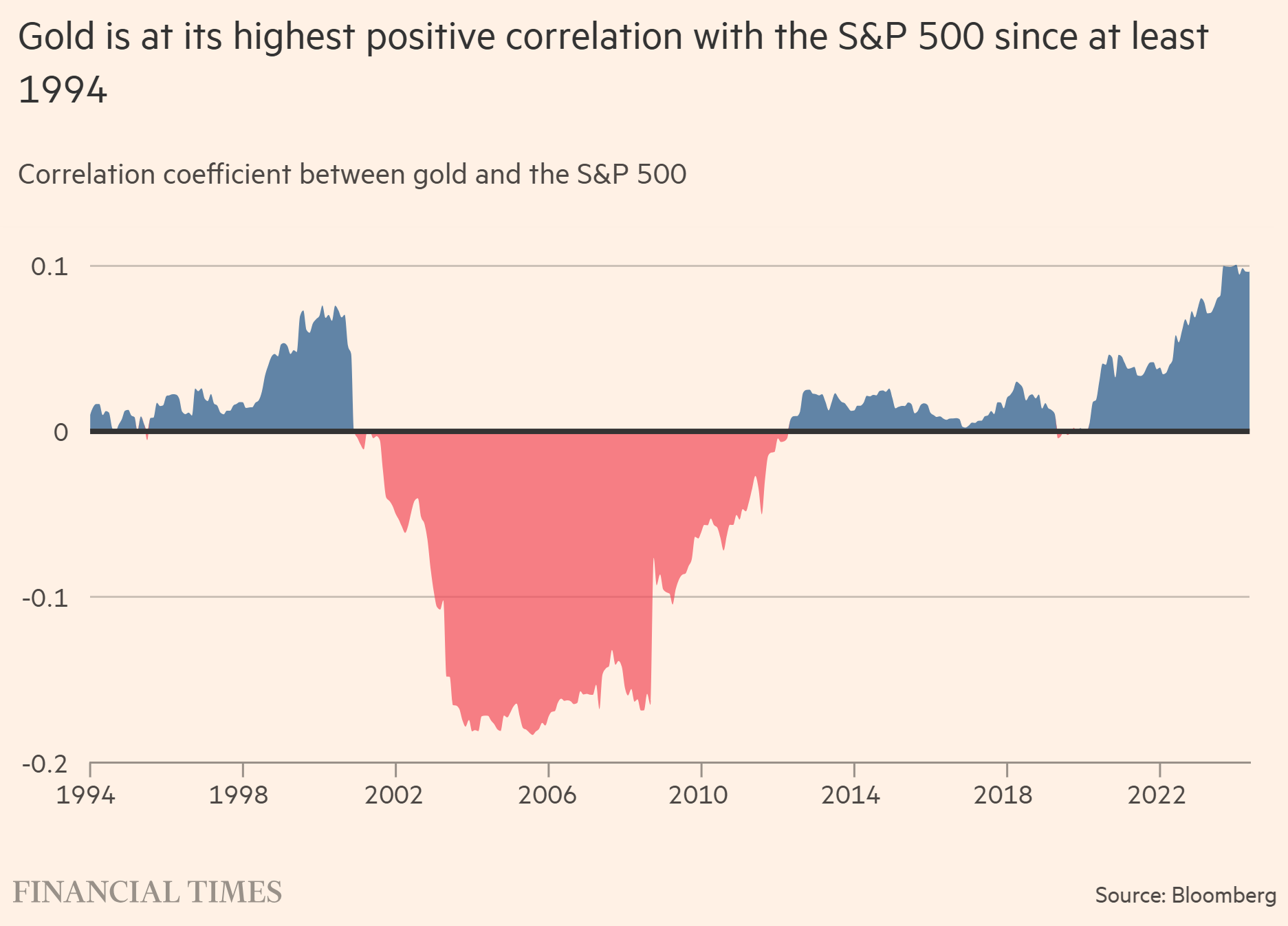

Có một chiến lược sở hữu các khoản đầu tư phụ thuộc vào các yếu tố kinh tế vĩ mô khác nhau, ít nhất cũng lâu đời như Phố Wall. Nhưng điều này càng trở nên quan trọng hơn ngày nay, khi nhiều khoản đầu tư bị kéo vào lực hút của các chỉ số chuẩn khổng lồ, như S&P 500 của Hoa Kỳ. Cổ phiếu, hàng hóa công nghiệp, vàng và tiền điện tử đều đang tăng cùng lúc. Ví dụ, vàng hiếm khi theo dõi các chỉ số cổ phiếu điển hình, nhưng kim loại màu vàng này đã ghi nhận mối tương quan tích cực hàng tháng cao nhất với S&P 500 kể từ năm 1994.

Karim Cherif, người đứng đầu bộ phận đầu tư thay thế tại UBS Wealth Management, cho biết: “Tôi luôn hỏi khách hàng tại sao họ muốn các tài sản không tương quan này. Họ muốn đa dạng hóa thực sự hay chỉ là giảm thiểu rủi ro?”

Rủi Ro và Lợi Nhuận Trong Các Khoản Đầu Tư Kỳ Lạ

Hầu hết các nhà quản lý tài sản đều không muốn đầu tư vào các khoản đầu tư kỳ lạ như Heller chuyên về vì chúng thường rất kém thanh khoản và việc định giá chính xác, dài hạn cho các tài sản kém thanh khoản này có thể là một thách thức.

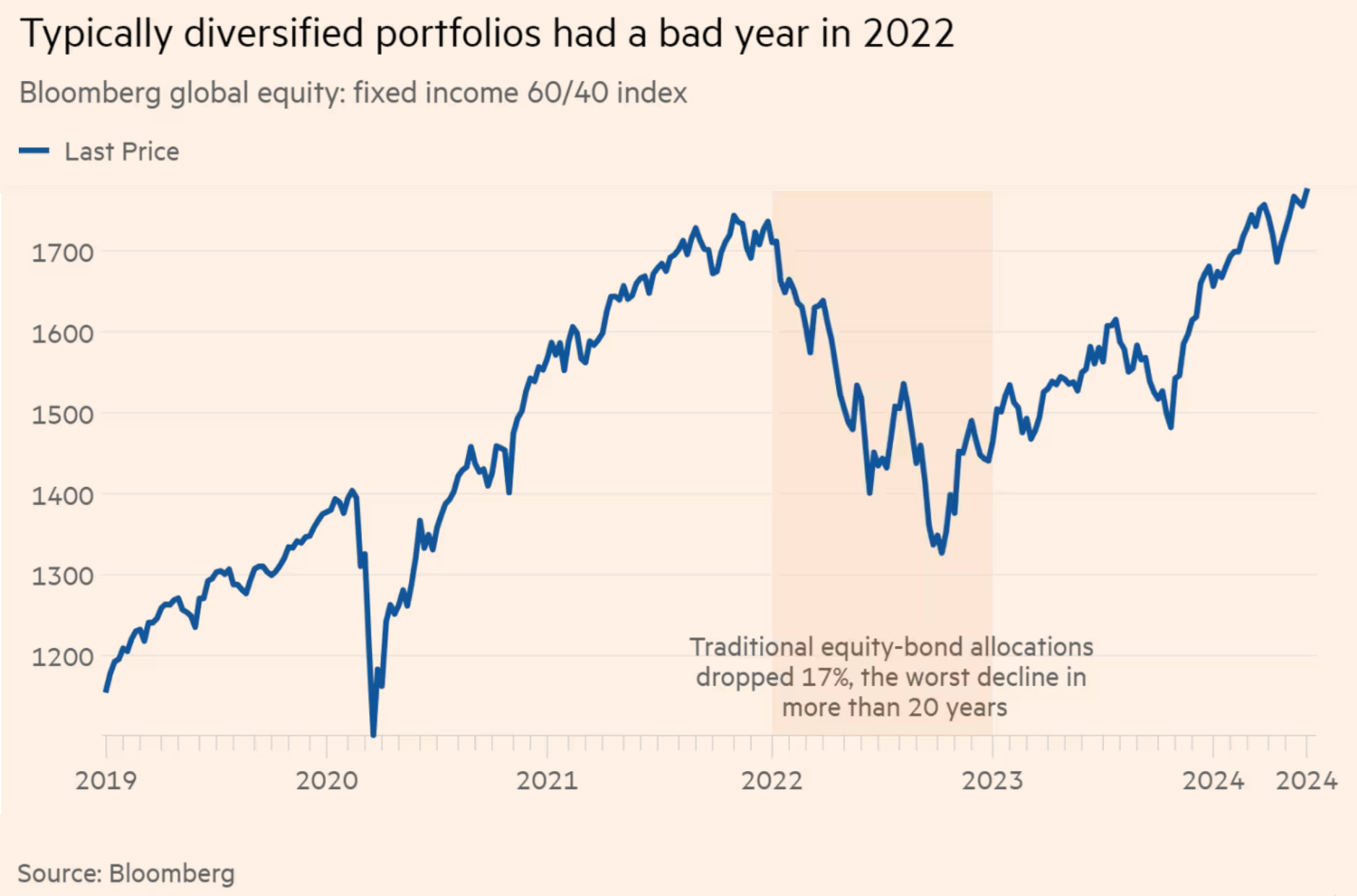

Nhưng đối với những người không bị ràng buộc bởi những rủi ro như vậy, các ý tưởng lạ lẫm có thể mang lại ý nghĩa tài chính trong các giai đoạn thị trường gấu, cung cấp một hàng rào bảo vệ khi giá cổ phiếu và trái phiếu giảm mạnh. Trong năm 2022, ví dụ, các danh mục đầu tư đa dạng thông thường nắm giữ 60% cổ phiếu và 40% trái phiếu đã mất 17%, mức giảm tồi tệ nhất của chiến lược này trong 23 năm.

Tất cả điều này diễn ra khi các cố vấn chuyên nghiệp cho các gia đình giàu có nhất nhận thấy sự thay đổi trong thái độ đối với rủi ro từ khách hàng của họ. Lãi suất tiền mặt không rủi ro hiện đang cao – lên tới 5% bằng đô la Mỹ – vì vậy những khách hàng này có thể chờ đợi.

Các Loại Tài Sản Thay Thế Khác

Các tài sản không tương quan xuất hiện thường xuyên trong các cuộc trò chuyện, nhưng ít hơn là các khoản đầu tư thay thế thực sự mà Heller tập trung vào. Cherif hỏi thêm: “Khách hàng lo ngại sự tương quan nào và trong khung thời gian nào?” Rốt cuộc, không có khoản đầu tư nào có thể tránh được tác động kinh tế vĩ mô của một cuộc khủng hoảng toàn cầu, như đã xảy ra trong cuộc khủng hoảng tài chính năm 2007-08.

Cherif xem xét các nhóm tài sản thay thế đa dạng này. Đầu tiên, khoản cược có độ tương quan thấp nhất là tiền mặt. Nhưng bất kể điều đó ảnh hưởng thế nào đến hiệu suất của danh mục đầu tư, khách hàng thường không muốn trả tiền cho việc quản lý tiền mặt.

Tiếp theo là những khoản đầu tư độc đáo thường được che chắn khỏi biến động giá thị trường, bao gồm các món sưu tập như xe hơi cổ điển hoặc nhạc cụ hiếm. Nhưng vì UBS chỉ có thể đưa ra lời khuyên hạn chế, nếu có, về những khoản đầu tư mang tính cảm xúc này, Cherif hướng dẫn khách hàng đến nhóm tiếp theo, các quỹ đầu cơ chuyên biệt nhằm khai thác lợi nhuận chênh lệch giá và các quỹ tín dụng thu nhập cố định chuyên biệt.

Những khoản này có thể yêu cầu đầu tư tối thiểu 100.000 USD hoặc thậm chí hơn 1 triệu USD, và có thể có thời gian khóa buộc nhà đầu tư phải ở trong quỹ một năm hoặc hơn. Những khoản này phải mang lại lợi nhuận đầu tư cao hơn lợi suất tiền mặt đơn giản và bất kỳ phí quỹ nào.

Nhóm của Cherif cung cấp một số ý tưởng đầu tư “đặc biệt”. Những ý tưởng này có thể liên quan đến đầu tư cổ phần giai đoạn đầu vào khoa học đời sống hoặc các lĩnh vực công nghệ khác. Nhóm này bao gồm đầu tư cơ sở hạ tầng trong các ngành được quản lý, tìm kiếm lợi nhuận điều chỉnh theo lạm phát ổn định.

Quản lý tài sản Thụy Sĩ Pictet cũng khuyến nghị một số quỹ đầu cơ. Khi lãi suất và lợi suất trái phiếu tăng, các cơ hội đã chuyển hướng sang thu nhập cố định. Đặc biệt, họ đã đặt tới 35% danh mục đầu tư của khách hàng vào tín dụng doanh nghiệp.

Các Ý Tưởng Đầu Tư Kỳ Lạ

Một hình thức nhà đầu tư quan tâm đến các chiến lược thay thế, không tương quan thực sự là các văn phòng gia đình, quản lý tiền của một hoặc nhiều gia đình giàu có. Erik Cohen tại Outrunner Capital, một văn phòng gia đình đa gia đình mới thành lập tại Texas, cho biết: “Những cơ hội mà chúng tôi thấy hấp dẫn thường là các ngách nhỏ và quy mô nhỏ hơn. Điều này hạn chế sự cạnh tranh từ các tổ chức đang đầu tư số vốn lớn hơn.”

Cohen hiểu tại sao các tổ chức lớn hơn có thể tránh xa các khoản đầu tư thay thế kỳ lạ. Những ý tưởng kỳ lạ có thể chuyển thành “rủi ro nghề nghiệp” cho các nhà quản lý quan hệ nếu có gì sai sót. Tuy nhiên, ông tin rằng lợi ích đa dạng hóa đối với danh mục đầu tư rộng lớn hơn là đáng giá. Ông và khách hàng của mình đã xem xét nhiều khoản đầu tư khác nhau trong những năm qua, từ tài trợ các vụ kiện quốc tế đến đầu tư vào các toa tàu hỏa của Hoa Kỳ.

Một số ý tưởng đã mất đi tính chất ngách của chúng trong những năm gần đây, khi lượng vốn cạnh tranh tăng lên làm giảm lợi nhuận đầu tư. Ví dụ, tiền bản quyền âm nhạc đã được chấp nhận trong những năm lãi suất cực thấp. Nhưng khi lãi suất tăng, nó đã làm tổn thương giá trị tài sản ròng của một số danh mục đầu tư này, như Quỹ bài hát Hipgnosis niêm yết tại London. Mặc dù có sự phục hồi mạnh mẽ của quỹ đóng này kể từ tháng 3, giá cổ phiếu của nó chỉ giảm nhẹ trong năm năm qua.

Một khoản đầu tư không tương quan phổ biến khác, tài trợ kiện tụng, đã thu hút nhiều sự chú ý và vốn trong những năm gần đây. Các công ty tài trợ kiện tụng, chẳng hạn như Burford Capital niêm yết tại London và New York (giá trị thị trường: 2,4 tỷ bảng Anh), đã trở thành những doanh nghiệp có quy mô lớn. Cổ phiếu của nó đã tăng hơn ba lần kể từ mức thấp của đại dịch vào tháng 3.

Đầu Tư Vào Rượu Whisky

Thay vào đó, Heller thích đầu tư vào những mặt hàng tiêu dùng có giá trị tăng theo thời gian. Whisky là một trong số đó và Cordillera mua các loại rượu mới sản xuất, trong suốt và ủ trong thùng. Điều này không chỉ là chi phí đối với các nhà máy chưng cất nhỏ mà còn giam giữ vốn lưu động: rượu whisky Scotch yêu cầu ít nhất ba năm ủ, và càng lâu càng tốt.

Ở Hoa Kỳ, rượu bourbon có nhãn hiệu “bottled-in-bond”, được các nhà sản xuất thủ công ưa chuộng vì lý do xuất xứ, yêu cầu bốn năm ủ trong các nhà kho có niêm phong của quốc gia. Sau đó, Cordillera bán lại rượu whisky đã ủ cho các nhà máy chưng cất.

Trên thực tế, Cordillera giúp tài trợ sản xuất rượu whisky thủ công ở cả Scotland và Hoa Kỳ trong thời kỳ lãi suất cao. Nhưng trong khi ngũ cốc được ưu tiên, Heller không quan tâm đến việc ủ rượu vang, vì thị trường này đã có quá nhiều vốn và đối thủ cạnh tranh.

Những Khoản Đầu Tư Độc Đáo Khác

Một ý tưởng đầu tư lạ lẫm khác? Bến du thuyền. Tại Hoa Kỳ, đây thường là những doanh nghiệp nhỏ, do gia đình điều hành. Mặc dù hầu hết chúng ta hình dung về các du thuyền sang trọng đậu gần biển, thực tế cơ hội có thể nằm ở những chiếc thuyền máy nhỏ và thuyền buồm trong nội địa.

Diện tích mặt nước có thể khan hiếm trên các hồ và sông, một phần do các hạn chế địa phương, tạo ra sự khan hiếm về chỗ đậu thuyền. Heller chỉ ra rằng giá thuê chỗ đậu thuyền tăng trên mức lạm phát, cùng với các dịch vụ bổ sung mà bến du thuyền cung cấp.

Cordillera đã mua khoảng 50 bến du thuyền trên khắp Hoa Kỳ. Qua các năm, chúng đã chứng tỏ là những khoản đầu tư ổn định: giá trung bình của giao dịch gần như tăng gấp đôi lên 3,2 triệu USD từ năm 2008 đến 2023, theo Leisure Investment Properties Group. Thu thập một danh mục các bến du thuyền này cho phép tạo ra các quỹ đầu tư bất động sản (REITs) hiệu quả về thuế, Cohen, một người hâm mộ, chỉ ra.

Đầu Tư Bền Vững

Trong khi đầu tư bền vững đã gặp khó khăn trong vài năm qua — lợi nhuận đầu tư kém kết hợp với thay đổi luật pháp ở một số bang của Hoa Kỳ, như Texas, buộc các quỹ hưu trí bang phải suy nghĩ lại về chiến lược ESG của họ, ví dụ — nhiều người giàu trên thế giới vẫn quan tâm đến đầu tư xanh. Thậm chí tốt hơn, một số ý tưởng này có thể cung cấp sự đa dạng hóa cho danh mục đầu tư.

Frédéric de Mevius đã quản lý tiền cho các khách hàng giàu có trong nhiều thập kỷ. Văn phòng gia đình đa gia đình của ông tại Luxembourg, Planet First, có một ngách riêng, tập trung vào các công nghệ bền vững để giảm thiểu khí CO₂ từ các quy trình công nghiệp. Khách hàng của quỹ đầu tư tư nhân trị giá nửa tỷ euro của ông thuộc một số gia đình giàu có nhất ở châu Âu và châu Á.

Công Nghệ Làm Mát Máy Chủ

Một lựa chọn phổ biến hiện nay là các trung tâm dữ liệu. Mặc dù không phải là một lĩnh vực đầu tư mới, Planet First đã tìm cách làm mát bền vững các máy tính mạnh mẽ xử lý dữ liệu cho mọi thứ, từ các trang web thương mại điện tử đến tính toán AI. Planet First đã đầu tư vào Submer, một công ty có trụ sở tại Barcelona, sử dụng chất làm mát lỏng để ngâm các máy chủ, thay vì chỉ sử dụng nước hoặc không khí làm mát.

Một khoản đầu tư khác của Planet First sử dụng một chất phụ gia tinh thể từ một nhóm gọi là Nanogence, giúp giảm ít nhất một phần năm lượng xi măng cần thiết để làm bê tông. Sản xuất xi măng đòi hỏi nhiệt lượng đáng kể và chịu trách nhiệm cho 8% lượng khí thải CO₂ toàn cầu, theo Carbon Brief. Do đó, việc giảm xi măng trong bê tông tạo ra sự khác biệt.

Kết Luận

Kiểm soát rủi ro thông qua đa dạng hóa không nhất thiết phải là công việc của phân tích định lượng. Tại một số điểm, người ta phải chấp nhận rủi ro để tìm cách giảm thiểu nó trong danh mục đầu tư của mình. Những khoản đầu tư không thông thường này có thể giúp ích trong vấn đề này, mặc dù dữ liệu giá dài hạn để kiểm tra tính mạnh mẽ của chúng có thể còn thiếu.

Những ý tưởng đầu tư kỳ lạ với tiềm năng tăng trưởng lớn không phải là một khái niệm mới. Tìm kiếm các khoản đầu tư không tương quan mang lại lợi nhuận cho vốn và đảm bảo hợp lý về việc hoàn trả vốn là điều quan trọng.

Mặc dù Heller quyết định không đầu tư vào nuôi cá sấu, nhưng cuộc săn lùng các ý tưởng đầu tư độc đáo vẫn tiếp tục. – Financial Times.